股票配资操盘 镇海税务局 深夜通报

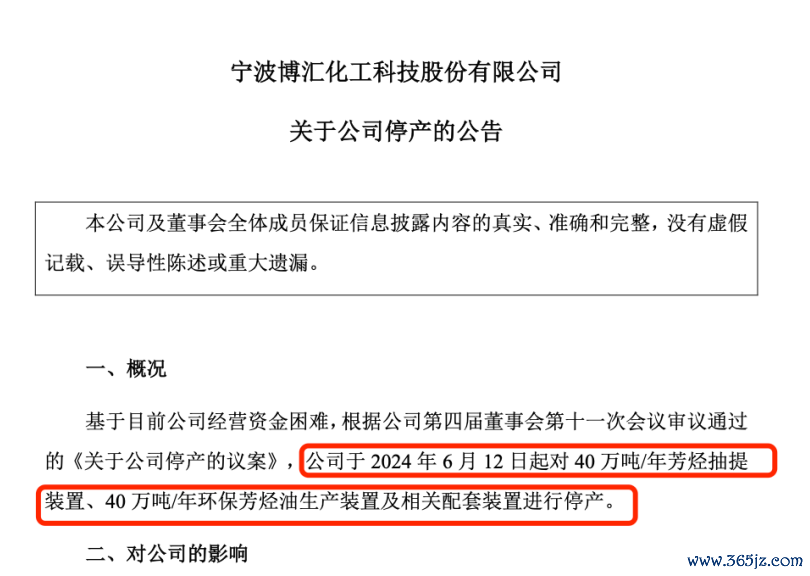

6月13日晚间,博汇股份发布停产公告,公司于6月12日起对40万吨/年芳烃抽提装置、40万吨/年环保芳烃油生产装置及相关配套装置进行停产。公司称,此次停产将对公司营业收入、现金流和经营利润产生不利影响,恢复生产时间尚无法确定。

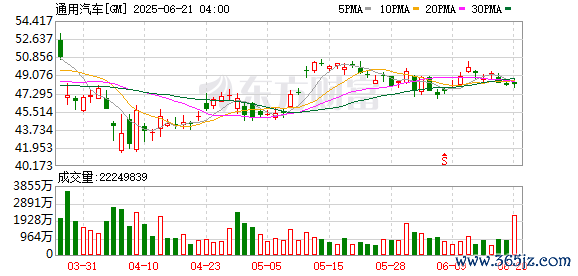

受此影响,6月14日,博汇股份跌停,最新股价为5.43元,总市值约13.33亿元。

对于停产的缘由,6月14日午间,博汇股份相关人士回应称,如果“重芳烃衍生品”调整为按照“重芳烃”缴纳消费税,需缴纳税负约2152元/吨。“现在税务事项还在积极沟通中,但沟通期限与结果尚不明确,所以公司决定先停产。”

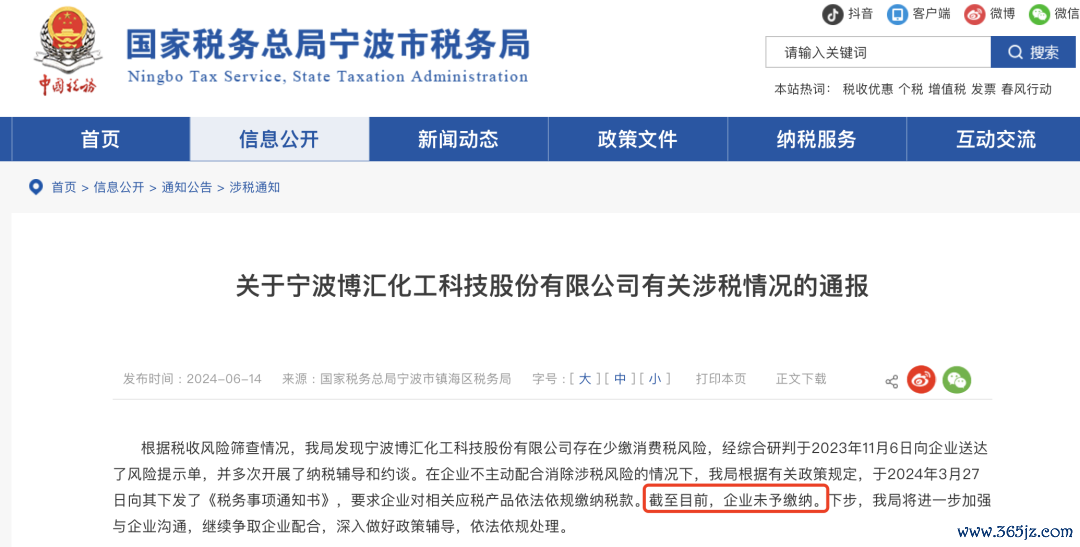

6月14日晚,国家税务总局宁波市镇海区税务局发布通报称,根据税收风险筛查情况,该局发现博汇股份存在少缴消费税风险,并多次开展了纳税辅导和约谈。截至目前,企业未予缴纳。下一步,该局将进一步加强与企业沟通,继续争取企业配合,深入做好政策辅导,依法依规处理。

“公司生产线已全面停产”

资料显示,博汇股份成立于2005年,专注于特种油品的研发、生产、销售,具有年综合处理近百万吨的生产能力,具体产品包括重芳烃衍生品、白油、基础油、纺织油剂、橡胶增塑剂、沥青等。

6月13日晚间,博汇股份公告称,基于目前公司经营资金困难,公司于2024年6月12日起对40万吨/年芳烃抽提装置、40万吨/年环保芳烃油生产装置及相关配套装置进行停产。

据了解,此次停产装置为博汇股份所有在产生产线,主要生产重芳烃、芳烃衍生品、沥青等产品。“公司日常生产都要用到上述生产线,这意味着公司已全面停产。”公司相关人士表示。

对于此次停产影响,博汇股份在公告中提到,公司主营业务收入来源为上述装置生产的产品,本次停产会对公司营业收入、现金流和经营利润产生不利影响。鉴于目前尚无法确定上述装置恢复生产的具体时间,此次停产对公司业绩的影响暂无法预测。

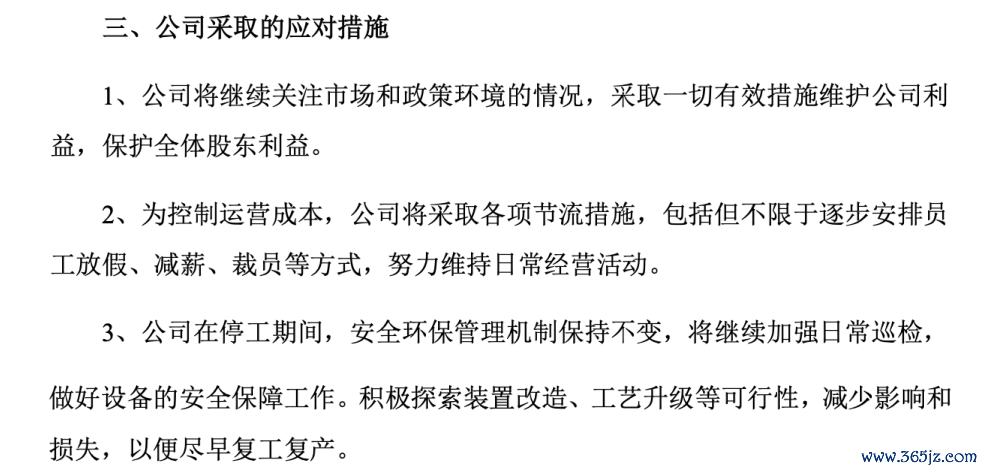

博汇股份在公告中表示,将采取放假、减薪、裁员等节流措施等应对停产。

税务政策调整公司业绩“变脸”

对于此次停产原因,博汇股份相关人士在6月14日午间召开的电话会议上表示,根据税务局的税务事项通知书的要求,如果“重芳烃衍生品”调整为按照“重芳烃”缴纳消费税,需缴纳税负约2152元/吨。“现在税务事项还在积极沟通中,但沟通期限与结果尚不明确,所以公司决定先停产。”

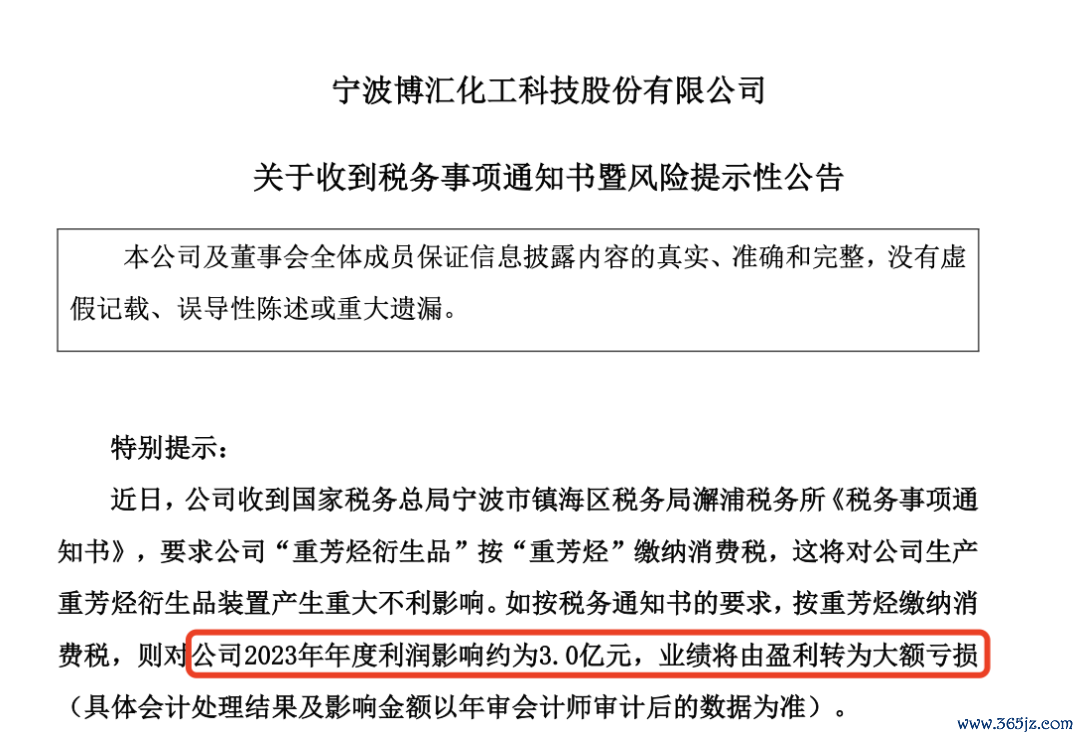

此前的3月29日,博汇股份公告称,公司收到国家税务总局宁波市镇海区税务局澥浦税务所《税务事项通知书》,要求“重芳烃衍生品”按“重芳烃”缴纳消费税。如按税务通知书的要求,按重芳烃缴纳消费税,则对公司2023年年度利润及2024年一季度的利润影响分别约为3亿元和2亿元,2023年业绩将由盈利转为大额亏损。

博汇股份彼时表示,公司对《税务事项通知书》的要求存在较大异议,将继续与税务机关保持积极沟通,采取一切有效措施维护公司利益,维护公司合法权益。

记者注意到,2023年6月30日,财政部税务总局发布《关于部分成品油消费税政策执行口径的公告》(财政部税务总局公告2023年第11号),其中规定“对石油醚、粗白油、轻质白油、部分工业白油(5号、7号、10号、15号、22号、32号、46号)按照溶剂油征收消费税。”“对混合芳烃、重芳烃、混合碳八、稳定轻烃、轻油、轻质煤焦油按照石脑油征收消费税。 ”

博汇股份此前在深交所回复函中提到,公司2023年7月前生产的重芳烃产品常温常压下呈暗褐色及黑色固态,无论从生产工艺、产品属性、主要成分,亦或是常温常压条件下的物理状态等各项客观标准来判断,与成品油具有明显差异,不属于成品油消费税征税范围。而公司生产的重芳烃衍生品,不在列举范围内,常温常压下呈暗褐色及黑色固态,并且从生产工艺、产品属性、主要成分,亦或是常温常压条件下的物理状态等各项指标,与《成品油消费税征收范围注释》规定的石脑油均具有明显差别,重芳烃衍生品不应属于消费税的征收范围。博汇股份认为,公司2023年7月前生产销售的重芳烃和7月后生产的重芳烃衍生品均无需申报缴纳消费税。

“目前,公司正就重芳烃衍生品的税务问题与宁波市税务局积极沟通,同时,提升相关产品原材料的外购量,争取早日复产复工。”博汇股份相关负责人表示。

对于上述情况,国家税务总局宁波市镇海区税务局6月14日发布通报称,根据税收风险筛查情况,该局发现博汇股份存在少缴消费税风险,经综合研判于2023年11月6日向企业送达了风险提示单,并多次开展了纳税辅导和约谈。在企业不主动配合消除涉税风险的情况下,该局根据有关政策规定,于2024年3月27日向其下发了《税务事项通知书》,要求企业对相关应税产品依法依规缴纳税款。截至目前,企业未予缴纳。下一步,该局将进一步加强与企业沟通,继续争取企业配合,深入做好政策辅导,依法依规处理。

上海普若律师事务所高级合伙人李冬松表示,税收政策对企业经营发展有重大影响。近年来,国家对税收工作的重视程度与日俱增,其目标在于引导企业强化税务合规意识,确保相关税款及时、足额缴纳,从而营造一个公平、透明、有序的市场环境。部分企业实践案例也彰显了税收制度及政策持续完善的趋势,税务机关也在执行层面确保国家税收“颗粒归仓”。

李冬松还提醒股票配资操盘,在日常生产经营中,企业应建立、健全内部税务管理制度,强化税务合规培训,提升税法合规意识和水平,为自身企业的发展创造更加良好的基础。同时,及时了解行业及税收政策变化,不断提升技术水平和产品质量,以发展新质生产力为目标,努力推动企业进一步高质量发展。